https://earth-investment.com/wp-content/uploads/2024/09/IMG_8558.jpeg

https://earth-investment.com/wp-content/uploads/2024/09/IMG_8558.jpeg

Von Willem de Meyer, Consultant für ERI AG

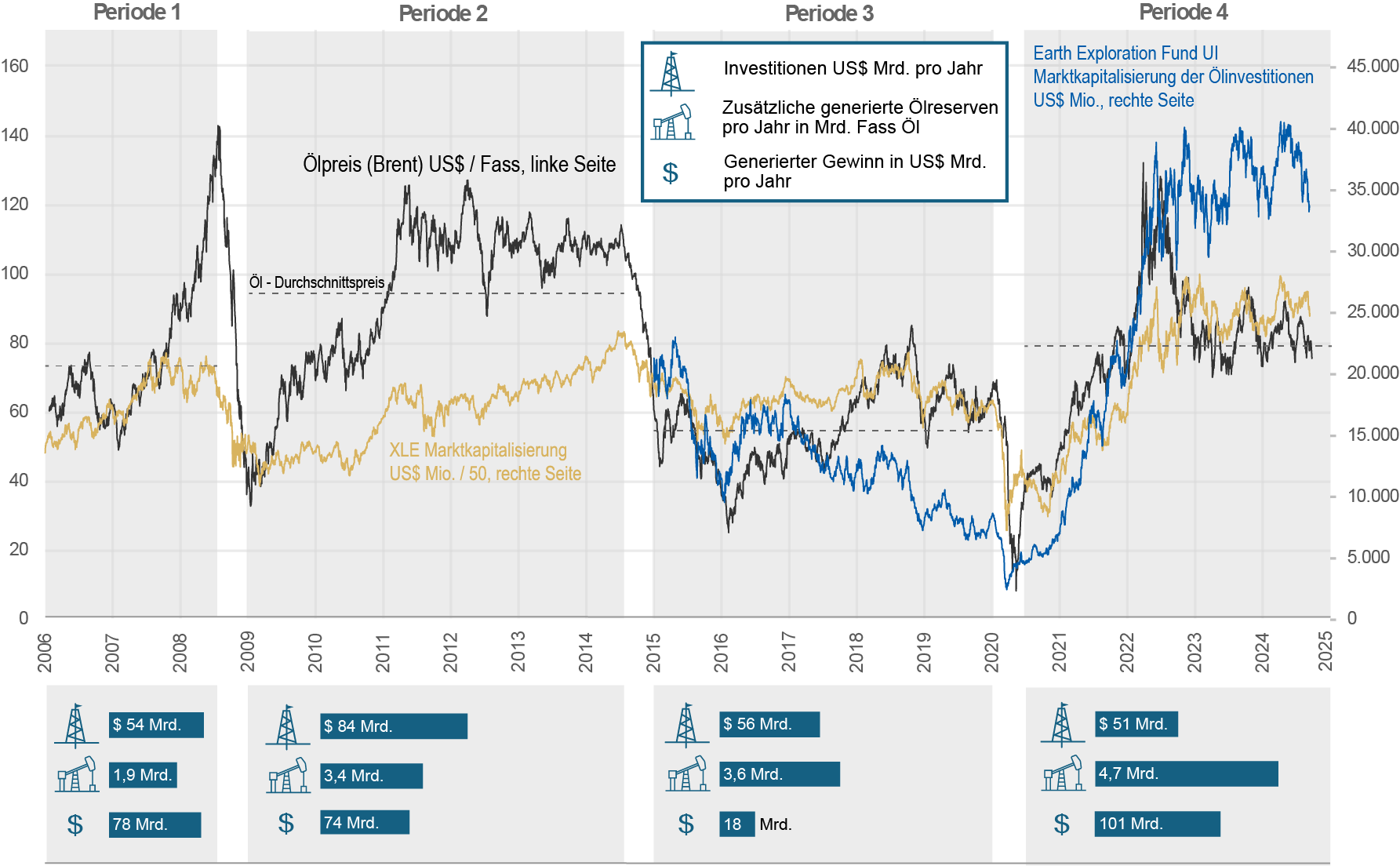

Betrachtet man die Entwicklung der Öl- und Gasindustrie über die letzten zwei Jahrzehnte, kann man sie in vier Perioden einteilen, die durch Ereignisse getrennt werden, die zu dramatischen Korrekturen im Ölpreis führten. Diese sind in der folgenden Grafik mit Hilfe der Entwicklung der Ölpreismarke „Brent“ dargestellt (Abb. 1). Ebenfalls gezeigt sind die aggregierte Marktkapitalisierung der aktuellen Top-Ten-Positionen des Energy Select Sector SPDR Fund („XLE“) als Indikator für die Entwicklung der großen Produzenten und Servicefirmen in der Ölbranche, sowie die aggregierte Marktkapitalisierung der Öl- und Gasunternehmen, die derzeit im Earth Exploration Fund UI gehalten werden. Für letztere sind nur die Zeiträume 3 und 4 relevant, da einige der investierten Unternehmen vorher nicht existierten oder nicht börsennotiert waren.

Abb. 1: Entwicklung des Ölpreises (Brent); in US-Dollar pro Barrel, linke Achse), Marktkapitalisierungen des Energy Select Sector SPDR Fund („XLE“; es werden die Top-Ten Positionen betrachtet; Marktkapitalisierung/50 für bessere Darstellung) sowie der im Earth Exploration Fund UI investierten Firmen. Es können vier Perioden der Ölpreisentwicklung definiert werden, die durch starke Korrekturen im Ölpreis begrenzt sind (für Diskussion siehe Text). Auffallend ist der Anstieg der Aktienpreise in der aktuellen (vierten) Periode, trotz fallender Ölpreise.

Quelle: Rystad Energy, ERI, CapIQ

2006 – 2008: steigender Ölpreis, gesunde Margen

Die erste Periode von 2006 bis 2008 war durch einen Anstieg des Ölpreises (Brent) von US$60/bbl[1] auf US$140/bbl gekennzeichnet, bevor er in der „Global Financial Crisis“ (GFC) auf unter $40/bbl abstürzte; im Durchschnitt lag der Brentpreis bei US$74/bbl. Anleger investierten in diesem Zeitraum massiv in Ölaktien, wie der Anstieg der XLE-Marktkapitalisierung zeigte. Auf der anderen Seite investierten die Ölproduzenten in Exploration und Produktionswachstum. Die durchschnittlichen jährlichen Gesamtinvestitionen in Exploration und Erschließung („E&D“) der Top Ten- Produzenten des XLE beliefen sich auf US$54 Milliarden, was zu einer durchschnittlichen jährlichen Addition von 1,9 Milliarden boe[2] in Reserven führte; die Unternehmen erwirtschafteten ein durchschnittliches Einkommen von insgesamt US$78 Milliarden pro Jahr.

2009 – 2014: Das Zeitalter der Fracking- Industrie; fallende Profitabilität, Absturz der Aktien

Der Ölpreis erholte sich nach dem Crash von 2008 schnell und stabilisierte sich, obwohl er nicht mehr den Höchststand von Anfang 2008 erreichte. Er etablierte sich für mehrere Jahre auf einem hohen Niveau von ungefähr US$110/bbl. Diese Periode fiel mit der raschen Ausweitung der Fracking-Technologie in Nordamerika zusammen. Der Erfolg der breitflächig eingesetzten neuen Technologie resultierte letztendlich in einem Überangebot an Öl und Gas, was zu einem Rückgang des Ölpreises über einen Zeitraum von 18 Monaten auf US$30/bbl zu Beginn des Jahres 2016 führte. Die jährlichen Gesamtinvestitionen der XLE-Gruppe in Exploration und Erschließung stiegen dabei schnell an (auf US$84 Milliarden); die Reserven stiegen um insgesamt 3,4 Milliarden boe. Der durchschnittliche Profit dieser Unternehmensgruppe ging jedoch zurück, da die Unternehmen den generierten Cashflow weitgehend in Exploration, Entwicklung und neue Technologien reinvestierten. Auf Schieferöl fokussierte Unternehmen verfolgten aggressiv das Wachstum ihrer Produktion und gaben sogar mehr aus als sie an Cashflow generierten, finanziert durch zunehmende Schulden und die Ausgabe neuer Aktien. Die Aktienkurse der Unternehmen stiegen zunächst weiter an, als sich der Ölpreis von 2011 bis Mitte 2014 stabilisierte, da sich die Anleger von der Wachstumseuphorie und der neuen Fracking-Technologie zunächst mitreißen ließen. Doch die in der Folge extremen Überbewertungen angesichts negativer Cashflows waren nicht mehr haltbar und die Aktienpreise kollabierten am Ende dieser Periode, bedingt durch eine Flucht der Investoren aus dem Sektor.

2015 – 2019: Portfoliooptimierung

Nach dem Kollaps der Aktienpreise „leckte sich die Industrie die Wunden“ und die dritte Periode entwickelte sich zu einer Zeit der Portfoliooptimierung, der Kostensenkung und niedrigerer Margen für die Ölbranche. Die Schieferproduzenten erkannten, dass der Fokus auf Produktionswachstum auf Kosten der Aktionärsrenditen nicht nachhaltig war, und ihre Kapitalallokationsstrategien verlagerten sich hin zu Investitionen innerhalb der Cashflow- Möglichkeiten und den Fokus auf „Shareholder Value“. In der Folge wurden die Bilanzen repariert, Schulden abgebaut und die Renditen für Aktionäre stiegen.

Der Ölpreis erholte sich langsam auf US$80/bbl, da das Angebot wieder mit der steigenden Nachfrage ins Gleichgewicht kam. Die durchschnittlichen jährlichen E&D-Investitionen der XLE-Gruppe sanken in diesem Zeitraum auf US$56 Milliarden, während die jährlich durchschnittlich hinzugefügten Reserven leicht auf 3,6 Milliarden boe stiegen. Dies deutete auf Effizienzsteigerung, niedrigere Kosten und Portfoliooptimierung hin. Das durchschnittliche jährliche Gesamteinkommen der Gruppe sank deutlich auf US$18 Milliarden, was mit dem Rückgang des Ölpreises im Vergleich zur vorherigen Periode einherging. Die durchschnittliche Top-Ten-Marktkapitalisierung des XLE fiel auf etwa 15 % unter den Höchststand von 2014 aber die Marktkapitalisierung der in dieser Phase vom Earth Exploration Fund UI gehaltenen Öl- und Gasunternehmen ging in einen deutlichen Abwärtstrend, was nach den Boomjahren der zweiten Periode eine risikoaverse Haltung gegenüber kleineren Unternehmen widerspiegelte. Diese Zeit der Konsolidierung endete abrupt mit dem Ausbruch der Covid19-Pandemie Anfang 2020, die zu einem dramatischen Einbruch der globalen Ölnachfrage und Rückgang des Ölpreises auf unter US$20/bbl führte.

2020 – 2024: Anstieg der Ölnachfrage, Gegenwind durch die Energiewende, Kapitaldisziplin

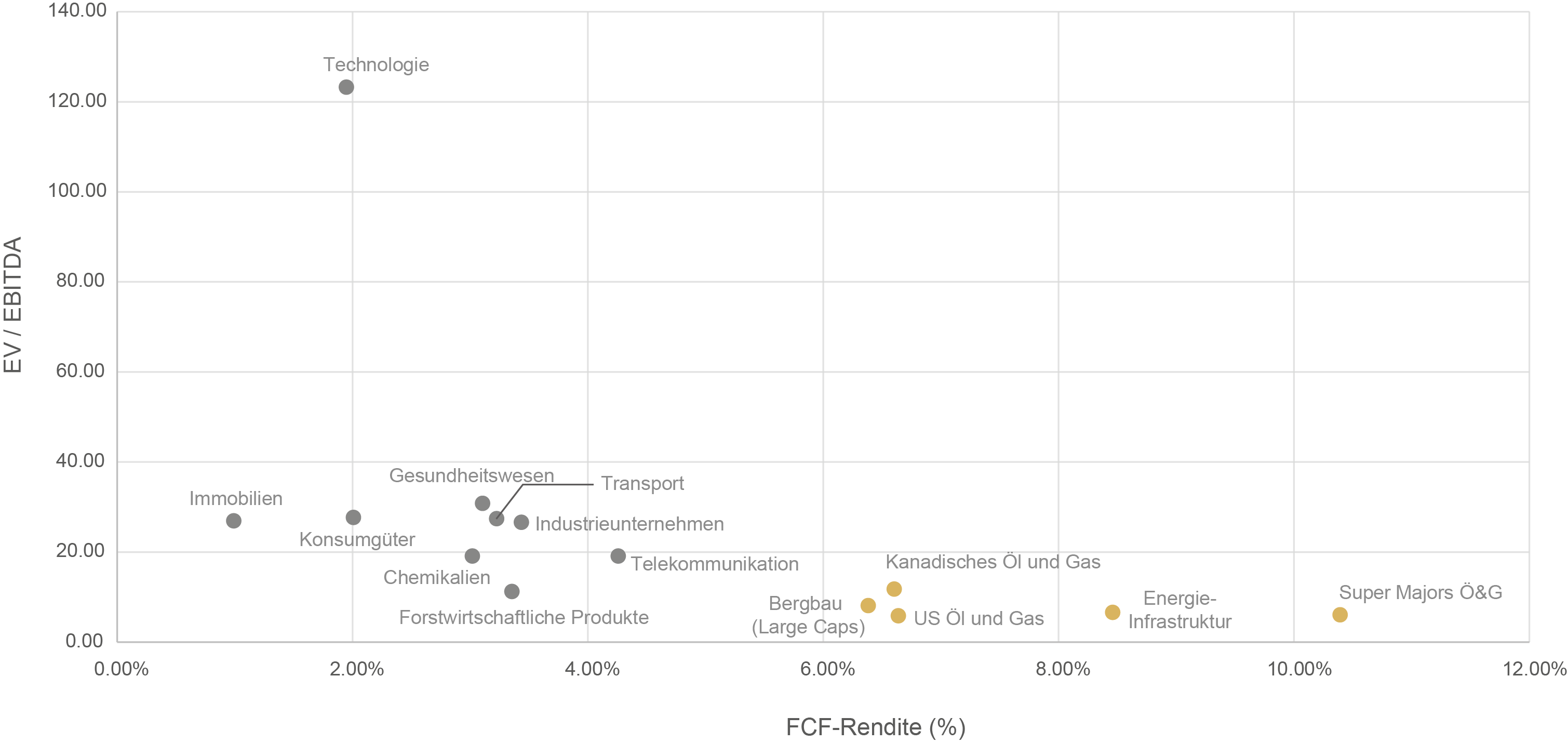

Die vierte Periode begann Mitte 2020, als sich der Ölpreis zu Beginn schnell von dem durch Covid verursachten Absturz erholte und kurzzeitig einen Höchststand von US$120/bbl erreichte, bevor er sich in einer Spanne um US$80 /bbl stabilisierte. Gleichzeitig steigt die Ölnachfrage stetig an, was dem Ölpreis Unterstützung gibt. Diese Phase, in der wir uns zurzeit noch befinden, ist geprägt von Kapitaldisziplin in der Branche und einem Fokus auf Effizienz, Nachhaltigkeit und Shareholder-Returns. Die Generierung von Free Cashflows und die Dividendenrenditen gehören aktuell zu den attraktivsten aller Aktiensektoren (Abb. 2).

Abb. 2: Von allen Aktiensektoren sind Ölaktien der gegenwärtig am attraktivsten bewertete Aktiensektor. Vertikale Achse: EV/EBITDA [3]; horizontale Achse: Free Cashflow Yield (%). Trotz fallender Ölpreise ziehen die attraktiven Dividendenrenditen weiterhin Anleger an.

Quelle: ERI, CapIQ

Die vorsichtigere Haltung der Industrie ist auch eine Reaktion auf die erwartete Reduzierung der Ölnachfrage und den Druck seitens der Verfechter der Energiewende, die Nachfrage nach Öl und anderen fossilen Brennstoffen zu reduzieren (Exit aus den fossilen Brennstoffen; „Net-Zero-2050“). Die durchschnittlichen jährlichen E&D-Investitionen der analysierten XLE-Firmen sanken in dieser Periode weiter auf US$51 Milliarden, was die vorsichtige Haltung der Branche widerspiegelt. Interessant ist, dass trotz geringerer jährlicher Investitionen die durchschnittlichen jährlichen Reserven auf 4,7 Milliarden boe gestiegen sind, was eine Fortsetzung der Effizienzsteigerungen und Optimierungen – auch in der Fracking- Industrie – widerspiegelt. Die durchschnittlichen Gesamteinnahmen der Gruppe stiegen deutlich auf US$101 Milliarden pro Jahr. Damit ist die aktuelle Periode die profitabelste Periode für die Branche in den letzten zwei Jahrzehnten. Das Vertrauen der Anleger in die Branche erholte sich ebenfalls und die Marktkapitalisierung der XLE-Top-Ten Positionen stabilisierte sich in den letzten 18 Monaten in einer Spanne knapp unter dem Höchststand von 2014, während die Marktkapitalisierung der vom Earth Exploration Fund UI gehaltenen Unternehmen weiter stieg, da die Anleger die neue Kapitaldisziplin und den Fokus auf die Aktionärsrendite dieser Unternehmen belohnen, trotz der Bestrebungen aus fossilen Brennstoffen „auszusteigen“.

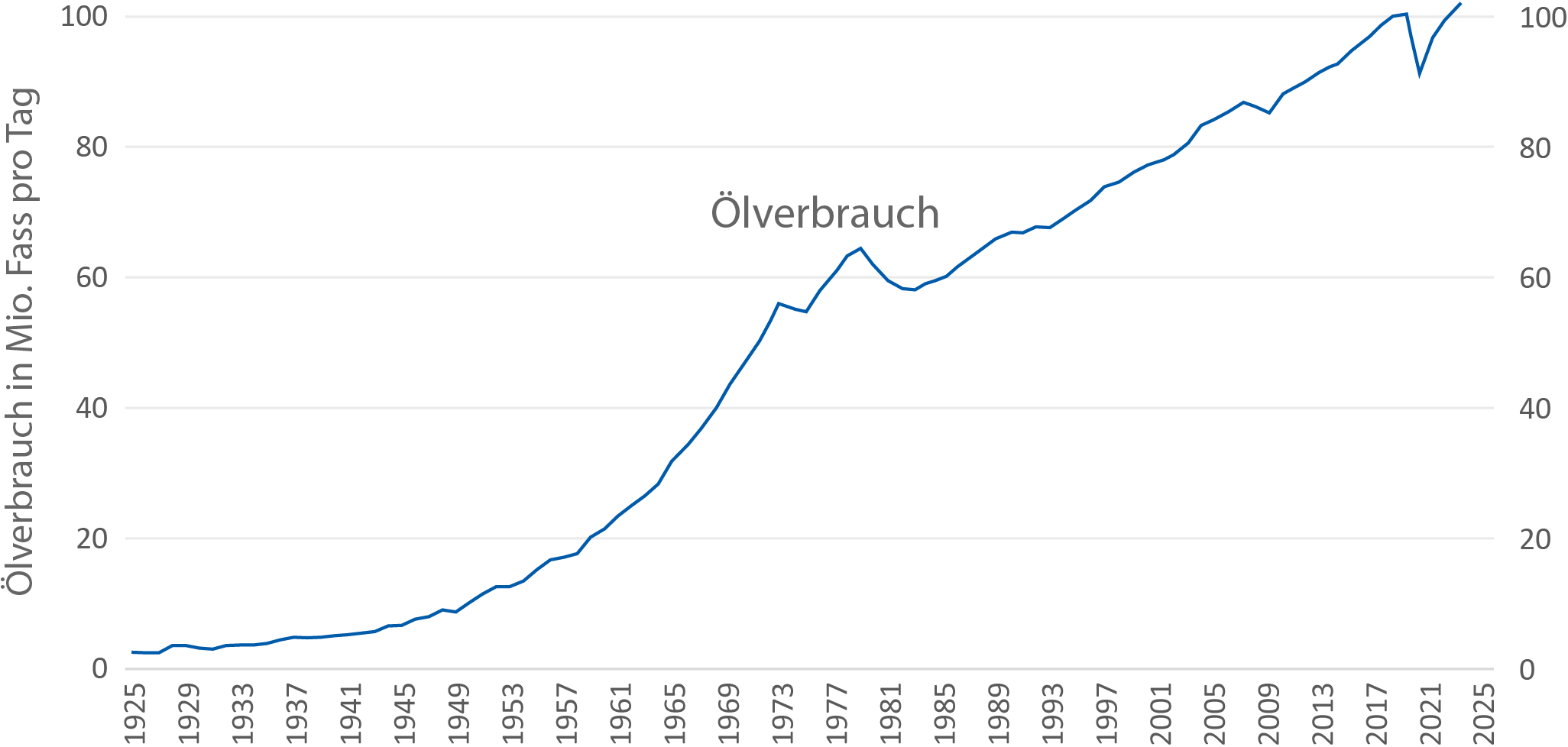

Inwieweit dieser Ausstieg erreichbar sein wird, ist abzuwarten: 2024 wird die globale Ölnachfrage ein neues Allzeithoch von etwa 104 Millionen bbl pro Tag erreichen (Abb. 3). Mit Blick auf die Zukunft steht die Branche zwar vor einer Reihe von Herausforderungen, u.a. der Sorge um das globale Wachstum und dem Wunsch nach einer reduzierten Nachfrage nach fossilen Brennstoffen. Nichtsdestotrotz befindet sich der Ölsektor in einem sehr gesunden Zustand, mit starken Bilanzen und Kapitaldisziplin. Angesichts der global steigenden Öl- und Energienachfrage sollten Ölaktien diesem Gegenwind deshalb standzuhalten und Ölaktien weiterhin attraktive Anlagemöglichkeiten bieten.

Abb.3: Die Ölnachfrage steigt weiter an, im Durchschnitt um etwa 1 Million bbl/Tag jedes Jahr. 2024 wird sie ein neues Allzeithoch von etwa 104 Millionen bbl pro Tag erreichen.

Quelle: ERI, IEA, ICGS

[1] bbl = Barrel (Fass)

[2] boe = barrels oil equivalent

[3] EV/EBITDA = Enterprise Value über operativen Cashflow; FCF = Free Cashflow Yield